Casa própria fica mais distante com altas dos juros

(Arte HD)

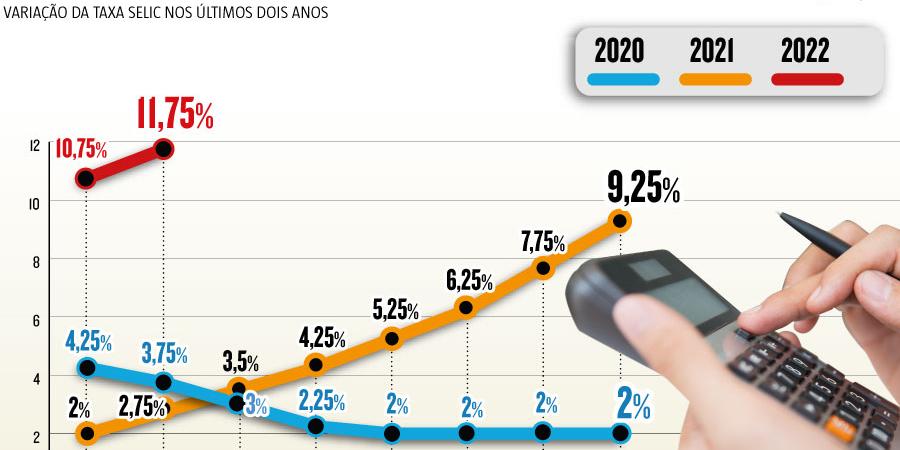

As sucessivas altas na taxa Selic – que já provocaram um aumento médio de 1,5% nos juros do financiamento imobiliário nos últimos meses – tem levado consumidores a adiarem os planos de adquirir um imóvel financiado, sobretudo pela perspectiva de novas altas sinalizada pelo Banco Central. Caso a expectativa se confirme, a Selic poderá até mesmo ultrapassar a casa dos 13% já nos próximos dias 3 e 4 da semana que vem, quando o Copom (Comitê de Política Monetária) se reunirá para decidir sobre a questão.

A elevação nos juros encarece a prestação, levando consumidores a adiarem os planos de adquirir um imóvel financiado. É o caso da design Anna Mônica. Durante a pandemia, ela e a família decidiram que era hora de mudar para uma casa maior, mas agora os planos estão suspensos até que a situação melhore. “No ano passado a taxa de financiamento era boa, mas os preços de imóveis subiram muito. Agora, estamos percebendo que os preços estão estáveis, mas ficou muito mais caro para financiar”, conta.

A taxa Selic é, de acordo com o Banco Central, o principal instrumento de controle inflacionário da política monetária nacional. Quando a taxa aumenta, fica mais caro para os bancos obterem recursos no mercado financeiro e, por isso, seu reflexo é sentido em vários tipos de financiamentos bancários.

De acordo com Kênio de Souza Pereira, diretor da Caixa Imobiliária Netimóveis, “a Selic reflete no setor imobiliário e os bancos começaram a repassar esse custo ao mercado, porém, a tendência é que o aumento seja ainda maior até o final do ano”.

Porém, existem alternativas de financiamentos que podem facilitar a vida dos consumidores. “Com aumento da taxa de juros, a modalidade de crédito imobiliário poupança (pós-fixados) se torna atrativa para quem busca aquisição de sua casa própria”, orienta Pâmela Paixão, diretora da Agiliza Crédito Imobiliário. Segundo ela, isso acontece porque, na modalidade poupança, o cliente tem opção de taxa de juros fixa em média a 2,99% mais o rendimento da poupança, que está em 6,17% anual, totalizando assim 9,16% ao ano – uma taxa que fica abaixo da taxa média cobrada pelos principais bancos na modalidade crédito imobiliário, que hoje fica entre 10% e 11%.

Score bancário

A aprovação do financiamento imobiliário, assim como vários outros tipos de crédito, está sujeita à análise de instituições financeiras, que avaliam informações como renda mensal e histórico de pagamento, dentre outras. Geralmente, estes dados formam uma espécie de pontuação que determina se o cliente é um bom pagador ou não. Especialistas afirmam que existem formas de melhorar esses índices.

Rafael Costa, head de produtos financeiros da CrediHome, consultoria para aquisição de crédito imobiliário, explica que um dos principais dados utilizados pelas instituições bancárias na hora de disponibilizar créditos ao consumidor é o “Serasa Score”, um índice que varia entre zero e 1.000 e que traz dificuldades para quem está com índices abaixo de 300. “Tanto o Serasa quanto outros índices de referência utilizam a perspectiva de capacidade de pagamento do cliente”, disse.

Segundo ele, quem quer buscar um financiamento deve consultar, gratuitamente, o score nas instituições de proteção ao crédito, como a Serasa, por exemplo. Após esta consulta, o consumidor deve atuar para melhorar seu rendimento. Pagar as contas em dia, limpar o nome e atualizar os dados cadastrais são o caminho básico.

Segundo Rafael, “quem não tem uma pontuação atrativa dificilmente vai conseguir a liberação do crédito. Além disso, quando consegue, certamente vai ter que pagar caro por isso, uma vez que o risco de não quitar a dívida é bem alto, e as taxas de juros cobradas vão ser maiores”.